O que é a reforma?

A necessidade de uma reforma tributária no Brasil é um tema que tem sido debatido há muitos anos, porém, em 2023 a reforma ganhou agenda prioritária do governo e tem sido um tema com muita repercussão.

Alguns dos principais motivos que justificam a busca por uma reforma tributária no país estão relacionadas a notória complexidade do sistema atual, insegurança jurídica por parte dos contribuintes, elevados custos de conformidade fiscal, altos níveis de litigância, entre outros que causam reflexos na redução dos níveis de investimento e produtividade da economia brasileira.

Em busca de um sistema tributário mais transparente e que possa ser entendido de forma simples pelos contribuintes, foi apresentada a proposta da PEC 45/2019, aprovada pelo congresso em Julho de 2023. Nesta Proposta de Emenda Constitucional de iniciativa do Congresso, a ideia central é que os impostos sejam unificados, semelhante ao praticado em outros países, e formando um Imposto de Valor Adicionado (IVA) Dual.

O IVA Dual seria composto pela Contribuição sobre Bens e Serviços (CBS) e o Imposto sobre Bens e Serviços (IBS), o primeiro unificaria o Pis, Cofins e IPI, enquanto o segundo unificaria o ISS e o ICMS. Além destes, a proposta ainda apresenta um Imposto Seletivo (IS) para desestimular o consumo de produtos e serviços prejudiciais à saúde e ao meio ambiente que integra a base de cálculos do IVA.

Para entender as melhorias propostas pela PEC 45, há a necessidade de uma breve explicação do cenário de tributação atual do Brasil e os impostos que o compõem.

Cenário de tributação atual

O cenário atual de tributação é um sistema complexo, mas tratando de forma sintetizada e simplista, há dois grandes grupos de tributação: a tributação sobre mercadorias e a tributação sobre serviços.

Sobre as mercadorias, incidem diretamente:

- ICMS ( Imposto sobre Circulação de Mercadorias e Serviços);

- PIS (Programa de Integração Social);

- COFINS (Contribuição para o Financiamento da Seguridade Social)

Sobre os serviços, incidem diretamente:

- ISS (Imposto sobre Serviços de Qualquer Natureza)

- PIS (Programa de Integração Social);

- COFINS (Contribuição para o Financiamento da Seguridade Social)

Nos dois casos, ainda incidem de forma indireta:

- IRPJ (Imposto sobre a renda das pessoas jurídicas)

- CSLL (Contribuição Social sobre o Lucro Líquido)

E ainda há outros que podem afetar ou não as operação das empresas, como:

- IOF ( Imposto sobre operações financeiras)

- INSS ( Seguridade Nacional – Parte Patronal)

- IPVA ( Imposto sobre a propriedade de veículos automotores )

- IPTU ( Imposto sobre a Propriedade Predial e Territorial Urbana)

Regras tributárias

Todos os impostos mencionados acima, possuem diferentes definições de alíquotas, incidências, exceções, incentivos, obrigações acessórias, entes arrecadadores em esferas diferentes e regras em leis específicas.

Além dos impostos, ainda há incidências de outras taxas e contribuições, que não são objetos da discussão da reforma tributária. A proposta trata apenas dos impostos, federais PIS, Cofins e IPI, Estadual, ICMS e Municipal, ISS, portanto, trataremos neste texto das alíquotas destes impostos.

- PIS – Alíquota de 0,65% no regime cumulativo e 1,65 % no regime não cumulativo.

- Cofins – Alíquota de 3% no regime cumulativo e 7,6% no regime não cumulativo.

- IPI – Não há um teto de alíquota, variando de produto a produto.

- ISS – Alíquotas entre 2 a 5%

- ICMS – Alíquotas entre 4% até 18%

Em resumo, as alíquotas destes impostos somadas variam entre 5,65% até 14,25% para serviços, e de 7,65% até 27,25% para produtos (considerando IPI a alíquota 0%). Portanto, é perceptível a diferença entre as cargas tributárias entre serviços e produtos.

Visto que há essa tamanha diferenciação de carga tributária, entende-se que não seria possível gerar uma alíquota única sem que haja deslocamento da carga tributária para os serviços.

Cenário da proposta da PEC 45

Na proposta apresentada, os impostos Pis, Cofins, IPI, ICMS e ISS seriam extintos e a tributação seria dividida apenas no IVA Dual, entre o CBS e o IBS.

Incidem diretamente sobre a mercadoria e o serviço:

- IBS (Imposto sobre Bens e Serviços)

- CBS (Contribuição sobre Bens e Serviços)

- IS (Imposto Seletivo)

Nesta proposta não fora discutido os impostos sobre o lucro, portanto ainda permanecem nos mesmos moldes os impostos indiretos:

- IRPJ (Imposto sobre a renda das pessoas jurídicas)

- CSLL (Contribuição Social sobre o Lucro Líquido)

E outros que podem afetar ou não as operação das empresas, como:

- IOF ( Imposto sobre operações financeiras) que não foi discutido na reforma;

- INSS ( Seguridade Nacional – Parte Patronal) que não foi discutido na reforma;

- IPVA ( Imposto sobre a propriedade de veículos automotores)

Mudança da PEC 45: Prevê a cobrança do IPVA para veículos aquáticos e aéreos, como jatinhos, jet skis, iates, lanchas e helicópteros. Atualmente apenas veículos automotores terrestres como carros, motos, ônibus e caminhões pagam esse imposto

IPTU ( Imposto sobre a Propriedade Predial e Territorial Urbana)

Mudança da PEC 45: Prevê a possibilidade de alteração da base de cálculo do IPTU por meio de decreto, portanto, o prefeito poderá aumentar ou diminuir a cobrança do imposto sem o aval da Câmara Municipal.

Regras tributárias

Ainda estão indefinidas as alíquotas tributárias que dependem de normas infraconstitucionais para esta definição, porém de acordo com o estudo realizado pela Secretaria Extraordinária da Reforma Tributária do Ministério da Fazenda (SERT/MF) as alíquotas referenciais do IBS e da CBS podem variar de 20,73 até 27%, dependendo das aprovações de regimes específicos e reduções de alíquotas para certos setores.

Atualização sobre a PEC 45, impactos nos escritórios de assessoria de investimentos e o regime especial de tributação aprovado pelo Senado e Câmara em 25/10/2023 e 09/11/2023:

Regime Específicos e os Serviços Financeiros

Uma das previsões da PEC 45, é que os serviços financeiros se enquadrem nos regimes específicos de tributação, podendo ter alterações nas alíquotas, nas regras de creditamento e na base de cálculo, admitida, em relação aos adquirentes dos bens e serviços contribuintes do IBS e CBS. Ainda de acordo com esse dispositivo, será admitida a não aplicação da não cumulatividade. Desta forma, o imposto será com base na receita ou no faturamento com alíquota uniforme em todo o território nacional.

Para fins do disposto no art. 156 , § 5º, V, ‘b’, da Constituição Federal, consideram-se como Serviços Financeiros a lista exemplificativa das operações de crédito, câmbio, seguro, resseguro, consórcio, arrendamento mercantil, faturização, securitização, previdência privada, capitalização, arranjos de pagamento, operações com títulos e valores mobiliários, inclusive negociação e corretagem, e outras que impliquem captação, repasse, intermediação, gestão ou administração de recursos.

Apesar de definir o serviço financeiro, cabe à lei específica a definição dos prestadores de serviços financeiros, se serão somente instituições bancárias ou se todos os players financeiros.

Com relação aos prestadores de serviços, na proposta, há a possibilidade de enquadramento em regime especial de tributação para as profissões regulamentadas formadas em sociedades simples, portanto, se a profissão de Assessor de Investimentos for reconhecida pelo Ministério do Trabalho como profissão regulamentada, poderão ser enquadrados neste regime especial de tributação. De acordo com a emenda n° 527, acatada pelo Senador Eduardo Braga, determina alíquota reduzida em 30% para sociedades simples de profissionais liberais com profissão regulamentada, portanto uma redução de 30% do percentual da alíquota de CBS e IBS.

Não cumulatividade dos impostos

A reforma tributária traz para o regime do IBS e do CBS o uso dos créditos gerados pela cadeia anterior, o regime de não cumulatividade de impostos.

Em termos práticos, é possível usar um crédito tributário dos serviços tomados, a exemplo, ao contratar a AAWZ você poderá recuperar um percentual do valor de impostos que a AAWZ já pagou, após o reconhecimento deste crédito do serviço e é possível abater do valor de imposto a pagar do mês, nos custos de mão de obra interno com CLT não são elegíveis de crédito tributário e não poderão abater dos impostos a recolher. Esse tema também não foi definido e caberá a lei complementar tratar da forma de creditamento do sistema não cumulativo, porém a não elegibilidade do uso de custos com CLT já está regulamentada atualmente.

O objetivo do regime de não cumulatividade é evitar a bitributação e proporcionar um tratamento mais equilibrado aos contribuintes, reduzindo o impacto dos tributos sobre o preço final dos produtos e serviços. Esse sistema exige uma contabilidade rigorosa para registrar e controlar os créditos fiscais, envolvendo complexidades administrativas, mas é considerado mais justo e eficiente em sistemas fiscais em todo o mundo.

Local da tributação no destino

Outra mudança importante, é que os impostos passam a ser devidos nos destino do consumo e não mais no local da prestação de serviços. Exemplo, se você presta serviços em São Paulo e seu cliente é de Belo Horizonte, o imposto será destinado a BH e não mais a SP, como acontece atualmente.

Empresas que antes se localizavam em regiões estratégicos para melhor aproveitamento tributário, não serão mais afetada pelos locais de sede, mas, serão para os locais que vendem, podendo ao longo dos anos alterar substancialmente a arrecadação de algumas regiões e haver inclusive descentralização de locais que ofereciam benefícios fiscais a quem estava situado nela. Um dos principais pontos de discussão, é sobre o cumprimento dos acordos de incentivos fiscais de ICMS entre o Estado e as empresas.

Com relação aos produtos vendidos, supondo, a exemplo, fundos de investimento, como será definido o local de tributação? Neste aspecto, ainda devem ser definidos em lei específica as regras de aplicação, visto que desta forma, poderá ser moroso a identificação do local ou locais de destino da tributação.

Alíquotas e incidência

Ainda há muitas incertezas com relação ao regime de tributação, porém, para fins de análise prévia, consideramos as alíquotas publicadas pelo levantamento pelo modelo Tax Gap publicada pela SERT/MF e os créditos consideramos o mesmo percentual de alíquota praticada para o IBS e CBS, porém são determinações cabíveis a lei complementa.

Diante desta informação, apresentaremos cenários práticos da aplicação da PEC 45 com e sem regime especial de tributação, comparado com o sistema atual de tributação.

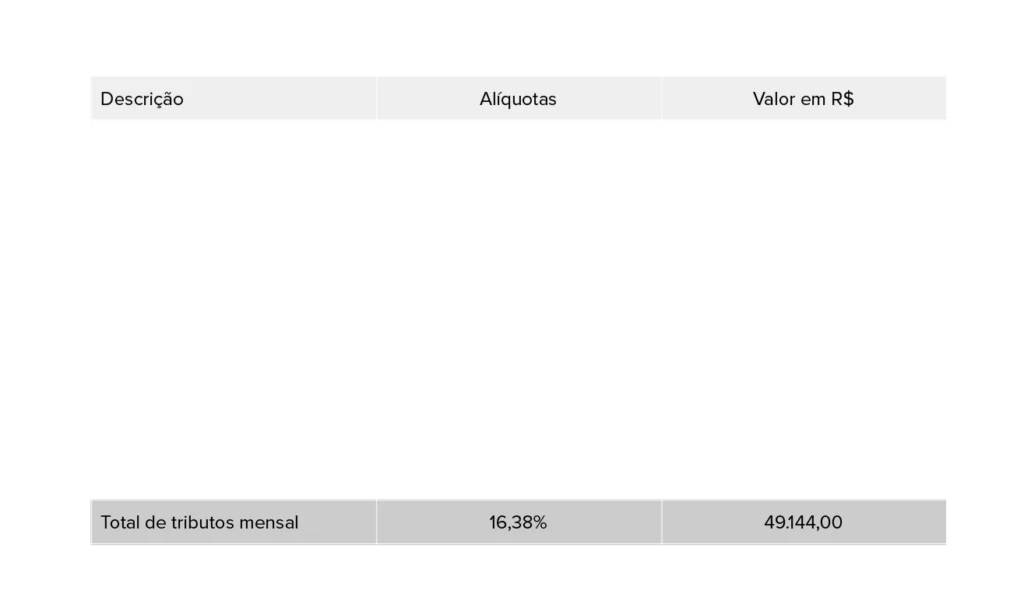

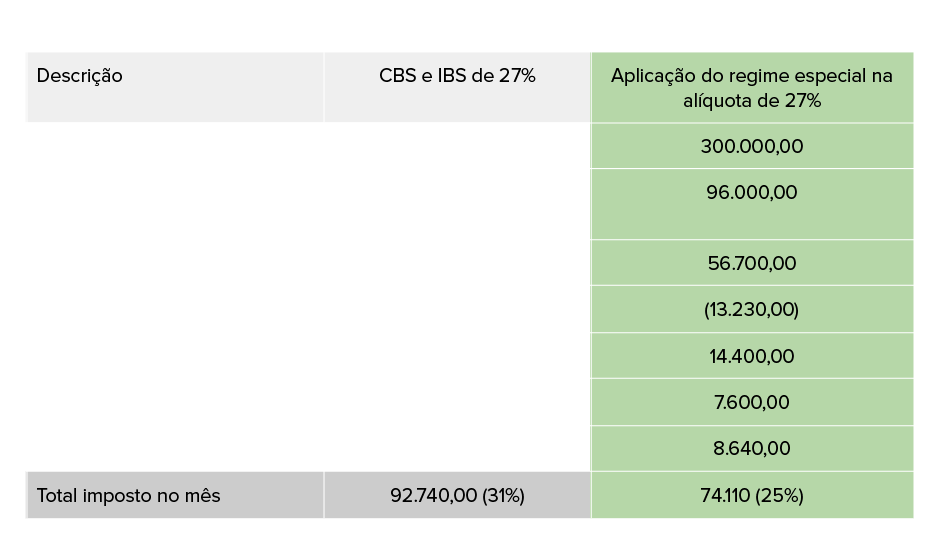

Aplicação prática da PEC 45 e a tributação para um escritório de assessoria de investimento no Lucro Presumido

Para fins de demonstração da aplicação do sistema tributário atual em comparativo ao novo regime advindo da reforma tributária, vamos considerar como exemplo um escritório de Assessoria de Investimentos com faturamento mensal de 300 mil, constituída como sociedade simples pura em que os serviços são praticados apenas pelos sócios com profissão regulamentada, sem contratações por meio de CLT, com despesas fixas operacionais de 70 mil ao mês e tributada pelo Lucro Presumido. Considerando que essa empresa está localizada em São Paulo/SP.

Nesta segunda simulação, consideramos que o escritório possui 70 mil de despesas fixas e que estas são elegíveis para uso de créditos de IBS e CBS, do sistema não cumulativo sugerido pela PEC 45. Ainda consideramos duas possibilidades, a alíquota dos impostos mais otimista de 20% e a mais pessimista de 27%, conforme SEF/MT. Desta forma, os créditos elegíveis de 20% seria o total de 14.000,00 enquanto o de 27% seria o valor de 18.900,00.

Portanto, nesta simulação, com a aplicação da PEC 45, as alíquotas finais de impostos podem variar de 26% a 31% caso as assessorias não estejam enquadradas no regime específico de tributação, mas caso se enquadrem, impostos podem variar de 21% a 25% sobre a receita mensal em um escritório de assessoria de investimentos.

Considerando esta simulação, é possível notar o aumento da carga tributária para o setor de serviços, apesar da reforma tributária buscar a simplificação da burocratização, ela onera substancialmente o setor de serviços na aglutinação do ICMS e do ISS, equilibrando a carga tributária que anteriormente era suportada em grande parte pela arrecadação do ICMS aplicada sobre os produtos.

É importante destacar que a reforma poderá passar por modificações, o que pode impactar suas características finais, e ainda não sabemos como serão as leis complementares que acompanharão a Reforma Tributária. Além do mais, também à falta de definição das alíquotas tributárias, porém essa previsão é necessária para o conhecimento dos efeitos da reforma tributária nos impostos das empresas.

Reflexo da reforma tributária nos escritórios de assessoria de investimentos

O texto da proposta da reforma tributária busca igualar a tributação em todo o país, simplificando através de um IVA Dual, com alíquota única, porém, conforme apresentando no texto, a diferença de alíquotas entre os impostos para os produtos e serviços é relevante e a aglutinação em um imposto único tende a deslocar a diferença da carga tributária ao setor de serviços.

Considerando o texto da reforma tributária até o momento, é possível verificar o aumento da carga tributária para os escritórios nos cenários apresentados, sendo muito mais significativo caso o setor não se enquadre no regime especial de tributação mencionado na PEC 45. Ainda há muitas incertezas sobre a forma de aplicação do novo sistema como um todo e dos regimes especiais de tributação. Ressalta-se ainda que as alíquotas incidentes nos novos impostos, CBS e IBS, ainda são incertas, tendo em vista a existência de diversas menções à necessidade de edição de lei complementar para regulamentação da matéria.

A PEC 45 tem previsão de início de aplicação em 2026 com final de transição em 2032, portanto o prazo da transição, conforme dispõe o texto atual, os empresários deverão apurar os impostos concomitantemente em dois sistemas, o que poderá aumentar custos operacionais, riscos fiscais e, possivelmente, contingências tributárias. Na fase de transição entre os sistemas tributários, o “custo Brasil” poderá ser maior diante da burocracia em manter dois sistemas tributários.

Com relação ao creditamento do regime não cumulativo, atualmente os custos com mão de obra não são elegíveis para uso de crédito tributário, mas os prestadores de serviços, conhecidos como “PJ” são elegíveis, e poderão disponibilizar créditos de abatimento dos impostos. Esse cenário poderá, tendenciosamente, contribuir para a migração da terceirização dos serviços à contratação de mão de obra interna, criando uma alta demanda de empresas serviços profissionais especializados.

A ideia central da reforma tributária é esclarecer o complexo sistema de tributação brasileiro, podendo impactar o incentivo da economia a longo prazo e permitindo que investidores externos visem menos riscos de contingentes no sistema tributário. Portanto, na visão de longo prazo, com as regras de tributação mais claras é possível que haja maior entrada de moeda estrangeira para o crescimento do setor de investimentos no país.

Diante de tantos cenários incertos, a única convicção que se pode deduzir é que, mais do que nunca, é imprescindível o suporte de especialistas capacitados na área contábil das empresas, que estejam monitorando de forma atenta todas as modificações normativas, a fim de que a organização possa antever os efeitos da reforma em seu desenvolvimento a longo prazo e no mercado brasileiro.